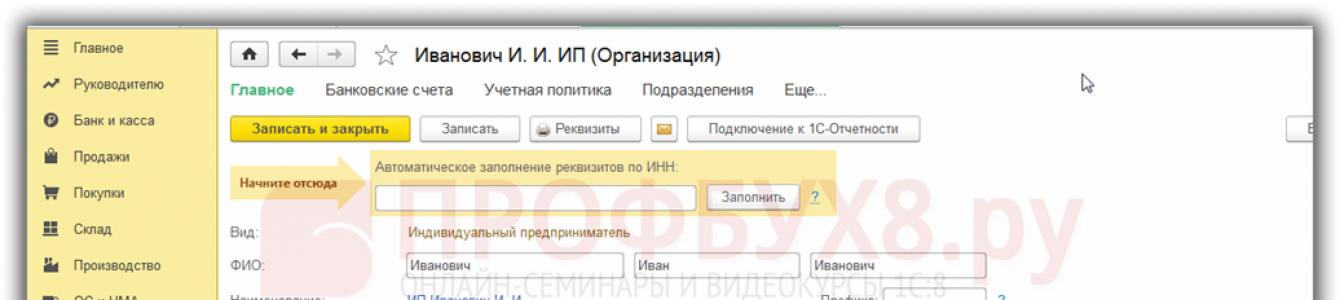

При первом запуске новой информационной базы 1С 8.3 Бухгалтерия 3. 0 в меню не увидим раздела Зарплата и кадры:

Данный раздел в 1С 8.3 появится, как только введем данные об организации: либо юридическом лице, которое всегда имеет наемных работников, либо индивидуальном предпринимателе, использующего наемный труд. Во втором случае раздел Зарплата и кадры появится только в случае установленного флажка Используется труд наемных работников в карточке Организации с организационной формой Индивидуальный предприниматель:

Собственно, в разделе Зарплата и кадры и собраны все возможные объекты, касающиеся учета заработной платы, но интересуют в первую очередь настройки. До них можно добраться двумя путями:

- Раздел Зарплата и кадры – Справочники и настройки – Настройки зарплаты:

- Раздел Справочники – Зарплата и кадры – Настройки зарплаты:

Общие настройки зарплаты для информационной базы 1С 8.3

Форма настроек зарплаты в 1С 8.3 Бухгалтерия 3.0 выглядит следующим образом:

И включает настройки по таким блокам как:

- Общие настройки;

- Расчет зарплаты;

- Отражение в учете;

- Кадровый учет;

Общие настройки

В данном блоке указываем, где будем вести учет зарплаты: в данной информационной базе или же будем использовать стороннюю программу учета расчетов с сотрудниками, например, 1С ЗУП 2.5 (8.2) или 1С 8.3 ЗУП 3.0.

Расчет зарплаты

В настройки данного подраздела:

включены параметры расчета зарплаты, а именно такие опции как:

- Вести ли учет больничных, отпусков и исполнительных листов отдельными специальными документами при установленном одноименном флаге или нет. Данная опция доступна только для информационных баз, где нет организаций с численностью работников более 60 человек:

- Автоматический пересчет документа Начисление зарплаты при редактировании ;

- Ссылка на справочник Начисления , где описаны все возможные виды расчетов используемые в данной информационной базе:

- Ссылка на справочник Удержания , где описываются удержания, применяемые в организациях, учет которых ведется в информационной базе 1С 8.3:

Отражение в учете

Оба справочника содержат правила отражения зарплаты и налогов с ФОТ на счетах бухгалтерского учета. Первый справочник задает правила учета начислений по конкретным счетам и субконто:

Второй справочник описывает правила, по которым определяется аналитика для каждого вида налога с ФОТ (Страховые взносы или ФСС НС) в зависимости от потребности конкретной организации:

Кадровый учет

В данном блоке выбирается каким образом будет вестись учет кадров в 1С 8.3:

- Упрощенный – без использования кадровых документов:

- Полный – с использованием кадровых документов:

Классификаторы

В данном блоке содержатся ссылки на вспомогательные справочники и регистры сведений, которые необходимы для ведения корректного учета заработной платы и налогов, связанных с оплатой труда – страховые взносы и НДФЛ. Данные классификаторов изменяются в соответствии с законодательством РФ:

Страховые взносы содержат актуальную информацию:

- Страховых взносах и скидках к доходам;

- Видах доходов по страховым взносам;

- Предельной величине базы страховых взносов;

- Тарифах страховых взносов:

Параметры расчета НДФЛ включают:

- Размеры вычетов НДФЛ;

- Виды вычетов НДФЛ;

- Виды доходов НДФЛ:

Иногда по той или иной причине данные в классификаторах могут «сбиться» и не соответствовать действующему законодательству. Чтобы привести их в соответствие с актуальными данными, разработчики 1С предусмотрели такую кнопку как Восстановить стандартные настройки :

Индивидуальные настройки учета зарплаты для организации

Выше были рассмотрены основные настройки зарплаты для всей информационной базы 1С 8.3, индивидуальные настройки учета заработной платы производятся для каждой организации отдельно через ссылку Порядок учета зарплаты , о которой упоминалось выше. Остановимся кратко на данных настройках.

Зарплата

На закладке Зарплата указывается:

- Основной способ отражения начислений заработной платы в бухгалтерском учете и хранится история его изменения для организации в целом;

- Дата выплаты зарплаты;

- Правило отражение депонентов в учете документом Списание депонированной зарплаты;

- Используется ли пилотный проект в ФСС и дата начала его применения в организации:

Налоги и взносы с ФОТ

На закладке Налоги и взносы с ФОТ:

- Производятся настройки, связанные с указанием основного тарифа страховых взносов организации;

- Хранится история значений видов тарифов;

- Отражается использование дополнительных тарифов для соответствующих должностей, для работников, занятых на работах с вредными или тяжелыми условиями труда, а также для рабочих мест со специальной оценкой условий труда;

- Указывается ставка ФСС от несчастных случаев и травматизма с возможностью хранения истории ее изменения;

- Задаются особенности учета налоговых стандартных вычетов по НДФЛ:

Резервы отпусков

На закладке Резерв отпусков производятся настройки по резерву отпусков, с указанием ежемесячного процента и предельной годовой суммы отчислений, также задаются параметры инвентаризации резерва отпусков и способ отражения в учете:

Территориальные условия

На данной закладке устанавливается, применяется ли в организации северная надбавка и надбавка по районному коэффициенту с указанием значений этих коэффициентов. Также на данной вкладке отражается признак особых территориальных условий работы:

Рассмотрим пошаговую инструкцию по ведению кадрового учета в программе 1С Бухгалтерия 8.3 (3.0).

Основные операции — это:

- расчет и начисление заработной платы;

- выплата зарплаты по ведомостям.

Я специально взял чистую конфигурацию, чтобы проделать все шаги, начиная с приема сотрудника на работу и заканчивая выплатой зарплаты.

Также рассмотрим по шагам, какие настройки нужно будет сделать и для чего. С них и начнем наш обзор.

Выбираем закладку «Зарплата и кадры»:

- Указываем, что учет будем вести в «Этой программе» . От этого выбора зависит доступность некоторых настроек, документов, внешний вид интерфейса. Выбор «Во внешней программе» подразумевает под собой ведение учета з/п не в 1С Бухгалтерии 8.3, а в .

- Учет будем вести по каждому сотруднику . При этой настройке у 70-го счета появится субконто «Расчеты с сотрудниками по зарплате».

- Укажем флажком, что будем учитывать больничные, отпуска и исполнительные документы . Замечу, что данная функция доступна только для организаций, у которых в штате не более 60 сотрудников. Если сотрудников больше, учет следует вести в программе 1С: «Зарплата и управление персоналом».

- Кадровый учет в 1С Бухгалтерии 8.3 будем вести полный .

- Флажок автоматического пересчета документов оставим пока по умолчанию, на расчеты он не влияет, только на удобство работы. Мы вернемся к нему позже, когда будем начислять зарплату.

Более детальные настройки учета зарплаты находятся в меню «Зарплата и кадры» в разделе «Справочники и настройки»:

Получите 267 видеоуроков по 1С бесплатно:

Я оставлю данные настройки по умолчанию, для нашего обзора этого будет достаточно. А специфику учета каждой организации мы здесь рассмотреть не сможем. При необходимости задавайте вопросы в комментариях.

Единственное, что сделаем в этом разделе, это заведем должность «Администратор» в справочнике «Должности». Она нам понадобится при приеме сотрудника на работу.

Расчет и начисление заработной платы сотруднику в 1С

Перед тем как начислять сотруднику з/п, нужно убедиться, что он принят на работу в организацию. Если его еще не приняли, следуйте дальнейшей инструкции — .

Для создания документа начисления заходим по ссылке «Все начисления» в разделе «Зарплата». В журнале документов нажимаем «Создать» и в выпадающем списке выбираем «Начисление зарплаты».

Заполняем реквизиты шапки:

- организация;

- подразделение;

- месяц, за который производятся начисления.

После этого нажимаем кнопку «Заполнить».

У нас в табличной части должен появиться принятый в прошлом месяце Сазонов. Начисление у него по окладу, поэтому в колонке «Результат» появится его оклад. Если он не отработал полностью месяц, результат можно скорректировать. Табеля учета рабочего времени в 1С: «Бухгалтерия предприятия», к сожалению, нет.

Как видно, в табличной части документа 1С 8.3 есть пять закладок.

На закладке «Сотрудник» отображается общая информация.

Закладка «Начисления». Тут мы можем посмотреть вид начисления сотруднику, отредактировать дни и часы, которые он отработал. И, конечно, скорректировать сумму начислений.

Если у сотрудника имеются вычеты, например, на несовершеннолетнего ребенка, они тоже должны отразиться на данной закладке.

В нашем примере нет удержаний, с сотрудника берется только НДФЛ. Поэтому пропустим закладку «Удержания» и оставим все как есть. Перейдем на закладку НДФЛ:

Видно, что удержаны стандартные 13% НДФЛ.

Перейдем на закладку «Взносы»:

По рисунку видно, что куда пошло. И, соответственно, общая сумма вычетов.

Начисление сделали, теперь нажимаем «Провести и закрыть».

Выплата зарплаты в 1С на примере банка

Следующий шаг — это выплата зарплаты.

Будем предполагать, что зарплата выдается через банк. Заходим в меню 1С «Зарплата и кадры», затем по ссылке «Ведомость в банк» переходим к списку ведомостей. Нажимаем «Создать». В открывшемся окне создания нового документа заполняем реквизиты шапки.

ВНИМАНИЕ : аналогичная статья по 1С ЗУП 2.5 -

Здравствуйте, уважаемые посетители . Сегодня мы продолжаем разбирать особенности учета в ЗУП 8.3 и в очередной публикации из серии статей с пошаговым описанием работы в ЗУП 3.1 (3.0) для начинающих (вся серия статей доступна ) мы поговорим об основах расчета зарплаты в программе и о подготовке данных для этого расчета. Рассмотрим на конкретных примерах, каким образом в документе «Начисление зарплаты и взносов» будет автоматически рассчитываться зарплата с учетом установленных плановых начислений, графиков работы, удержаний и отсутствий сотрудников. Также разберем особенности расчета отработанного времени и расчета зарплаты на основании формул, заданных в видах расчета.

✅

✅

С 01.10.2016 примем на работу сотрудника – Сидорова С.А. В документе Прием на работу работнику необходимо указать график работы, по которому он будет трудиться, и назначить плановые начисления. Они будут автоматически ежемесячно (или с другой периодичностью) начисляться при расчете зарплаты в документе «Начисление зарплаты и взносов». В ЗУП 2.5 плановые начисления начислялись исключительно ежемесячно, а в программе ЗУП редакции 3, появилась возможность назначать плановые начисления, которые будут выплачиваться, например, раз в год или раз в квартал. Эта периодичность определяется в настройках конкретного начисления. Более подробно об отличиях ЗУП 2.5 и ЗУП 3.1 (3.0) я писал в серии статей:

Итак, в нашем примере на вкладке «Главное» установим сотруднику график работы –Пятидневка . Именно на основании графика при расчете зарплаты будет определяться норма времени и методом вытеснения фактически отработанное время. Норма времени в октябре по графику Пятидневка составляет – 21 день/ 168 часов.

На вкладке «Оплата труда» назначим сотруднику плановое начисление – Оплата по часовому тарифу , и установим показатель часового тарифа – 300 руб. В настройках данного вида начисления (Оплата по часовому тарифу) указано, что данное начисление выполняется Ежемесячно и расчет будет производиться по следующей формуле: ТарифнаяСтавкаЧасовая*ВремяВЧасах . Часовую тарифную ставку сотруднику мы уже указали, а время в часах это фактически отработанное количество часов сотрудником за месяц. Их программа будет определять автоматически методом вытеснения в документе при окончательном расчете, т.е. из нормы времени по графику работника исключаются часы его отсутствия (больничный лист, командировка, отпуск и т.п.).

Для того чтобы в программе был доступен вид начисления Оплата по часовому тарифу необходимо в разделе Настройка – Расчет Зарплаты – ссылка Настройка состава начислений и удержаний установить флажок – Применение почасовой оплаты . Более подробно про все настройки этого раздела я рассказывал в статье .

Одновременно 10.10.2016 в нашу организацию оформляются на работу еще два сотрудника. Зарегистрируем их прием одним документом Прием на работу списком (Раздел Кадры – журнал документов Приемы, переводы, увольнения). Теперь рассмотрим каждого сотрудника в отдельности, какие же настройки мы им установили при приеме на работу.

Сотруднику Иванову А.М. назначили также как и в предыдущем примере график работы – Пятидневка , а вот плановое начисление – Оплата по окладу в размере 30000 рублей в месяц.

В настройках вида начисления «Оплата по окладу» установлено, что данный вид начисления выполняется Ежемесячно и будет рассчитываться по формуле . Оклад мы указали, это сумма в 30000 рублей, доля неполного рабочего времени (количество ставок на которое устраивается сотрудник) равна 1, т.к. наш сотрудник принимается на полную ставку. Время в днях – это фактически отработанное количество дней за месяц (точно также определяется программой автоматически методом вытеснения, как в предыдущем примере, только в днях), норма дней определяется из графика работы сотрудника.

Второму сотруднику – Петрову Н.С. установили график работы Пятидневка , вид планового начисления – Оплата по окладу(по часам).

Откроем настройки вида начисления Оплата по окладу(по часам) — данное начисление будет выполняться Ежемесячно и рассчитываться по формуле Оклад*ВремяВЧасах/НормаЧасов. Отличие данного вида начисления от предыдущего, только лишь в том, что пропорция рассчитываются не в днях, а в часах.

Более подробный расчет в программе с применением формул по каждому сотруднику мы разберем чуть позже на конкретном примере при заполнении документа Начисление зарплаты и взносов за месяц, а пока продолжим вносить необходимую информацию для расчета зарплаты.

Какими документами в ЗУП 3.1 (3.0) вводятся плановые начисления для сотрудников?

✅

✅ ЧЕК-ЛИСТ по проверке расчета зарплаты в 1С ЗУП 3.1

ВИДЕО - ежемесячная самостоятельная проверка учета:

✅ Начисление зарплаты в 1С ЗУП 3.1

Пошаговая инструкция для начинающих:

По условию примера, сотруднику Сидорову С.А. с 17.10.2016 назначается еще один вид планового начисления – Премия процентом от его оклада. Каким же документом в программе ЗУП3.1(3.0) отразить данный факт? Есть несколько вариантов, разберем каждый из них и определимся какой же лучше применить в нашем случае. Все эти документы в программе доступны в разделе Зарплата – журнал документов Изменение оплаты сотрудников .

- Документ Кадровый перевод .

Итак,откроем журнал Изменение оплаты сотрудников и создадим документ Кадровый перевод. Выберем сотрудника из предложенного списка и укажем дату 17.10.2016 г., с которой назначается новое начисление. На вкладке «Оплата труда» устанавливаем флажок Изменить начисления , нажимаем кнопку «Добавить» и вводим новый вид начисления, в данном примере это Премия процентом (10 %).

В этом документе предусмотрены и другие возможности такие, как перевод сотрудника в другое подразделение или должность / штатную единицу, перевод на другой график работы, изменение права на отпуск, изменение способа расчета аванса. То есть он предусматривает достаточно большой функционал и использовать его только для ввода нового вида планового начисления не целесообразно. Воспользоваться этим документом можно в том случае, если нам необходима печатная форма Приказ о переводе (Т-5). В нашем примере документ Кадровый перевод использоваться не будет.

- Документ Изменение оплаты труда .

Рассмотрим ещё один вариант. Выберем из журнала Изменение оплаты сотрудников документ Изменение оплаты труда. Точно также укажем дату изменения 17.10.2016, выберем нашего сотрудника из предложенного списка, далее установим флажок Изменить начисления и нажав на кнопку «Добавить» введем новое начисление Премия процентом . Начисление Оплата по часовому тарифу , назначенное документом Прием на работу, подгружается сюда автоматически после выбора сотрудника. С помощью кнопки «Отменить» можно отменить любое из назначенных начислений. (конкретно в нашем примере этого не требуется). Особенностью документа Изменение оплаты труда является то, что он предназначен для добавления или отмены плановых начислений только для одного сотрудника.

- Документ Изменение плановых начислений.

В программе ЗУП 3.1 (3.0) также доступен документ Изменение плановых начислений для ввода или отмены произвольного набора плановых начислений для произвольного количества сотрудников.

- Документ .

Этот документ предназначен для ввода только одного планового начисления, но для произвольного количества сотрудников. В поле «Начисление» указываем вид начисления, который необходимо назначить, Премия процентом , Дата назначения – 17.10.2016, далее нажимаем кнопку «Подбор» и выбираем Сидорова С.А. Особенностью документа Назначение планового начисления является то, что мы можем назначить Счет учета (способ отражения зарплаты в бухгалтерском учете) для данного планового начисления(Премия процентом)для данного сотрудника. В нашем примере эту возможность мы использовать не будем.

Итак, мы рассмотрели в программе несколько документов, с помощью которых сотруднику можно добавить новый вид планового начисления. В нашем примере логичнее всего воспользоваться документом Изменение оплаты труда, т.к. у нас только один сотрудник, одно новое плановое начисление и другие условия работы мы этому сотруднику не изменяем (график работы, должность, подразделение и т.д.).

Проведем документ Изменение оплаты труда.

Назначение плановых удержаний

✅ Семинар «Лайфхаки по 1C ЗУП 3.1»

Разбор 15-ти лайфхаков по учету в 1с зуп 3.1:

✅ ЧЕК-ЛИСТ по проверке расчета зарплаты в 1С ЗУП 3.1

ВИДЕО - ежемесячная самостоятельная проверка учета:

✅ Начисление зарплаты в 1С ЗУП 3.1

Пошаговая инструкция для начинающих:

Теперь рассмотрим какими документами в 1С ЗУП 3.1 (3.0) сотрудникам назначаются плановые удержания.Из раздела «Зарплата» – в журнале Алименты и другие удержания создадим документ Исполнительный лист. Удержание по исполнительному листу мы назначим Петрову Н.С. с 10.10.2016 г., выбрав его из предложенного списка работников. Укажем, что расчет будет производиться процентом (15%) от заработка сотрудника, «Получатель» — Петрова М.С. В настройках этого документа можно так же указать способ расчета фиксированной суммой или долей от заработка, указать учитывать больничные листы или нет для расчета базы, указать через какого платежного агента перечислять алименты.

Документ Исполнительный лист ничего не начисляет, а только регистрирует условия расчета удержания. Расчет назначенного удержания будет производиться ежемесячно при расчете зарплаты в документе Начисление зарплаты и взносов (на вкладке«Удержания»), и чуть позже мы его с Вами разберем.

Для оперативной работы в нашей организации используется сотовая связь, но на нее установлен определенный лимит расходов. С сотрудников, которые превышают данный лимит, необходимо удерживать из зарплаты определенную сумму. Для того чтобы в программе мы могли зарегистрировать это удержание откроем раздел «Настройка» и в журнале «Удержания» создадим новый вид удержания: Удержание за сотовую связь (сверх лимита) . В настройках укажем «Назначение удержания» – Удержание в счет расчетов по прочим операция , «Удержание выполняется» – Ежемесячно , «Вид операции по зарплате» — Удержание по прочим операциям с работниками , показатель удержания – Результат вводится фиксированной суммой .

Стоит отметить, что вид ,который мы назначали в предыдущем примере, в программе установлен по умолчанию, поэтому нам не пришлось его создавать.

После того, как мы запишем (кнопка «Записать и закрыть») новый вид удержания, в журнале Алименты и другие постоянные удержания появится возможность создать документ Итак, создадим документ, выберем сотрудника, например, Иванов А.М., у которого с 10.10.2016 по 31.10.2016 г. необходимо удержать 200 рублей за использование сотовой связи сверх установленной нормы. Документ Удержание по прочим операциям ничего не рассчитывает, а только лишь регистрирует факт данного удержания. Само же удержание будет производиться в документе Начисление зарплаты и взносов при начислении заработной платы за октябрь.

В наших примерах мы указали сотрудникам такие виды удержания, как Удержание по исполнительному документу и Удержание по прочим операциям. В программе 1С ЗУП 3.1 (3.0) есть возможность также назначать:

- Удержания в счет погашения займа,

- Удержание профсоюзных взносов,

- Удержание добровольных пенсионных взносов в государственный и не государственный пенсионный фонд,

- Удержания в пользу третьих лиц.

Сейчас мы не будем рассматривать все эти документы, я думаю это тема отдельной статьи (следите за публикациями, мы постараемся рассмотреть этот вопрос)

Регистрация межрасчетных документов в ЗУП 3.1 (3.0)

По условию примера, сотрудник Иванов А.М. заболел. Работник предоставил нам больничный лист 28.10.2016 г. Заполним межрасчетный документ Больничный лист (раздел «Кадры» или «Зарплата» — журнал Больничные листы), укажем месяц начисления Октябрь 2016,причину нетрудоспособности — (01,02,10,11)Заболевание или травма (кроме травм на производстве) и период освобождения от работы с 20.10. по 27.10.

Для определения процента оплаты так же необходимо ввести страховой стаж сотрудника. Подробно о том, как и в каких документах, вносить эти данные я рассказывал в

Документ Больничный лист является кадрово-расчетным, в нем сразу же рассчитывается НДФЛ и сумма к начислению за счет работодателя и ФСС. Проведем документ.

Заполним еще один документ – (раздел Зарплата). Сотрудник Петров Н.С. отработал 15 октября 4 часа. По графику Пятидневка , назначенному сотруднику при приеме на работу, это выходной день, т.е. сотрудник, отработал сверх месячной нормы. Документом Работа в выходные и праздники регистрируется сам факт работы в выходной день, а расчет за дни/часы отработанные в выходной день будут производиться в документе Начисление зарплаты и взносов за октябрь.

Итоговый расчет зарплаты в документе «Начисление зарплаты и взносов»

Итак, мы внесли все необходимые данные для расчета зарплаты. Откроем документ Начисление зарплаты и взносов (раздел Зарплата), укажем месяц начисления Октябрь, нажмем кнопку «Заполнить». Программа автоматически добавит всех сотрудников, принятых на работу, у которых есть отработанное время. Теперь посмотрим, как в программе 1С ЗУП 3.1 (3.0) рассчитаются начисления, удержания, взносы и НДФЛ с учетом введенных нами сведений кадрового учета и межрасчетных документов.

Разберем начисленную заработную плату каждого сотрудника в отдельности. Для того чтобы нам детально был виден расчет нажмем кнопку «Показать подробности расчета».

- Сидоров С.А.принят в организацию 01.10.2016, ему назначено плановое начисление Оплата по часовому тарифу , часовая тарифная ставка – 300 рублей. Отсутствий у работника в течение месяца не было, т.е. отработал он полностью 168 часов (в октябре норма времени по графику Пятидневка — 21 день/168 часов). В результате Оплата по часовому тарифу в октябре составила 50400 рублей (300*168 – по формуле ТарифнаяСтавкаЧасовая*ВремяВЧасах). Премия процентом назначена сотруднику не с начала месяца, а с 17.10.2016, т.е. в расчетную базу берется не вся сумма 50400 рублей, а только за отработанные 88 часов в период с 17.10 по 31.10. Расчет — 88*300 = 26400 рублей. Процент премии мы установили — 10 %, значит 26400*10/100 = 2640 рублей. Расчет верный.

- Иванов А.М. принят на работу 10.10.2016, ему назначен график работы Пятидневка и плановое начисление Оплата по окладу в сумме 30000 рублей. В октябре он отработал всего 10 дней, т.к. находился на больничном в период с 20.10 по 27.10.Расчет произведен по формуле Оклад*ДоляНеполногоРабочегоВремени*ВремяВДнях/НормаДней — 30000*1*10/21 = 14285,71 рублей. Также этому сотруднику было назначено удержание за сотовую связь (сверх лимита), на вкладке «Удержания» мы видим сумму в 200 рублей, которую указали в документе Удержание по прочим операциям.

Для того чтобы убедиться в том сколько сотрудник фактически отработал времени сформируем отчет Табель . В разделе Кадры – Отчеты по зарплате – откроем Табель учета рабочего времени (Т-13) , укажем необходимый период с 01.10 по 31.10, выберем Иванова А.М. и нажмем кнопку «Сформировать». Действительно мы видим в табеле время болезни – 8 дней и время Явки – 10 дней. Именно за эти 10 дней и выполнен расчет.

- Петрову Н.С. назначено плановое начисление Оплата по окладу (по часам) в сумме 30000 рублей. Сотрудник отработал в октябре всего 128 часов по графику Пятидневка, т.к. принят на работу с 10.10. Расчет произведен по формулеОклад*ВремяВЧасах/НормаЧасов – 30000*128/168 = 22857,14 рублей.

Также Петров Н.С.отработал 4 часа в свой выходной день, которые оплачиваются в двойном размере. Для того чтобы оплатить эти часы, программа автоматически определяет стоимость часа. В данном примере, стоимость часа рассчитывается так: 30000 (Оклад)/168(норма времени по графику сотрудника) = 178,57143 рублей.

Соответственно Оплата работы в выходной день — 178,57143 (стоимость часа) *4 (часа работы) *2 (оплата в двойном размере) = 1428,57 рублей.

Стоит отметить, что способ пересчета тарифной ставки сотрудника в стоимость часа (дня) определяется настройками программы в разделе Настройка – Расчет зарплаты. Кроме «Нормы времени по графику сотрудника» также можно использовать «Среднемесячное количество часов (дней) в месяце» или «Норму времени по производственному календарю» .

Также на вкладке «Удержания» программа по этому сотруднику рассчитала Удержание по исполнительному листу . Расчетная база определилась следующим образом – 22857,14 (оплата по окладу (по часам)) + 1428,57 (оплата работы в праздничные и выходные) — 3157,1423 (НДФЛ) = 21128,71 рублей. Размер удержания из заработной платы исчисляется из суммы, оставшейся после удержания налогов (Федеральный закон от 02.10.2007 №229-ФЗ «Об исполнительном производстве»). В нашем примере, способ расчета в документе Исполнительный лист мы указали процентом(15%) от заработка. Итак, 21128,71*15/100 = 3169,31 рублей. Расчет верный.

В документе Начисление зарплаты и взносов на вкладке «НДФЛ» сразу же исчисляется налог на доходы физических лиц. Для сотрудника Иванова А.М. часть НДФЛ была рассчитана, как мы помним в документе Больничный лист. Также в программе ЗУП 3.1 (3.0) сразу же считаются взносы, которые мы можем увидеть на вкладке «Взносы», что является отличительной особенностью от программы ЗУП 2.5, там необходимо было вводить отдельный документ для расчета взносов. Подробно об отличиях программы ЗУП 3.1 (3.0) от ЗУП 2.5 я рассказывал в .

Таким образом, документ Начисление зарплаты и взносов является результирующим, он собирает все кадровые изменения, изменения плановых начислений/удержаний и плановых показателей, все отклонения от графиков работы, невыходы, все межрасчетные начисления и учитывает их при окончательном расчете. Поэтому это документ требуется вводить последним в цепочке расчетных документов в 1С ЗУП 3.1 (3.0).

Для удовлетворения нужд небольших компаний, численность которых не превышает шестидесяти сотрудников, с основным видом начислений «Оклад» и работой по графику 40-часовой рабочей недели, фирма 1С дополнила функционал широко используемой 1С:Бухгалтерия 3.0 возможностями работы с кадровыми учетными операциями. В данной статье мы проведем детальный обзор этапов настройки, а так же подробно разберем, как производится начисление и выдача зарплаты в 1С Бухгалтерия 3.0.

Настройки параметров учета заработной платы, налогов и взносов

Последовательность начисления зарплаты в 1С Бухгалтерия 3.0, ведение учета расчетов в этой области и реализация последующих выплат изначально требуют настроек. Обратимся к разделу «ЗИК/Справочники и настройки/Настройки зарплаты/Общие настройки», где их как раз и можно осуществить.

И первое, что необходимо для этого сделать – в группе переключателей «Учет расчетов по заработной плате и кадровый учет ведутся» активировать «В этой программе».

Настройки условий начисления и выплаты зарплаты

«ЗИК/Справочники и настройки/Настройки зарплаты/Общие настройки/Порядок учета зарплаты/Зарплата».

- Для начала необходимо указать «Способ отражения в бух.учете», который позволяет выбрать значение из справочника «Способ учета зарплаты». Указанный способ будет применяться автоматически, если для конкретных начислений или сотрудников не задан другой способ учета.

- Далее в реквизите «Зарплата выплачивается» необходимо указать дату выплаты зарплаты.

- В случае депонирования зарплаты потребуется задать способ отражения в учете депонентов в реквизите «Списание депонированных сумм».

- Если фирма участвует в пилотном проекте ФСС, нужно выбрать реквизит «Выплата больничных» из значений выпадающего списка.

Настройка включения функции расчета больничных, отпусков и исполнительных листов

«ЗИК/Справочники и настройки/Настройки зарплаты/Расчет зарплаты».

Активация «Вести учет больничных, отпусков и исполнительных документов» отвечает за возможность работы с такими документами в базе, как «Больничный лист», «Отпуск», «Исполнительный лист», с помощью которых будут реализовываться соответствующие начисления. В противном случае все начисления будут производиться только документом «Начисление зарплаты».

Настройки тарифов страховых взносов и ставки взносов на НС и ПЗ

«ЗИК/Справочники и настройки/Настройки зарплаты/Общие настройки/Порядок учета зарплаты/Настройка налогов и отчетов/Страховые взносы».

Обратим внимание на «Тариф страховых взносов»*, который позволяет добавить значение требуемого тарифа из справочника «Виды тарифов страховых взносов».

Если в фирме имеют место быть дополнительные взносы (распространенная практика для таких должностей, как шахтеры, фармацевты, члены летных экипажей и др.), необходимо отметить флажком и внести данные в «ЗИК/Справочники и настройки/Настройки зарплаты/Общие настройки/Порядок учета зарплаты/Настройка налогов и отчетов/Страховые взносы/Дополнительные взносы».

Порядок расчета НДФЛ

«ЗИК/Справочники и настройки/Настройки зарплаты/Общие настройки/Порядок учета зарплаты/Настройка налогов и отчетов/НДФЛ».

Настройка статей затрат для отражения страховых взносов

«ЗИК/Справочники и настройки/Настройки зарплаты/Отражение в учете/Статьи затрат по страховым взносам».

По умолчанию налоги и отчисления с ФОТ отражаются на счетах затрат по той же статье затрат, что и начисления, с которых произведен расчет. В этом случае реквизит «Статья затрат начисления» не заполняется. Если нужно отразить в бухучете страховые взносы или взносы в ФСС от НС и ПЗ по статьям затрат, отличным от статьи затрат начисления, необходимо в реквизите «Статья затрат начисления» указать статью для отражения начисления, а в реквизите «Статья затрат» указать, откуда следует отразить взносы.

Настройки основных видов начислений

«ЗИК/Справочники и настройки/Настройки зарплаты/Расчет зарплаты/Начисления».

Некоторые виды начислений уже присутствуют в программе по умолчанию. В список начислений по кнопке «Создать» существует возможность добавить также новые виды начислений (к примеру, «Компенсация за неиспользованный отпуск», «Ежемесячная премия», «Оплата за время в командировке»).

Настройки основных видов удержаний

«ЗИК/Справочники и настройки/Настройки зарплаты/Расчет зарплаты/Удержания».

«Удержание по исполнительному документу» предустановлен в программе. Список удержаний по кнопке «Создать» может быть расширен такими категориями, как:

- Профсоюзные взносы;

- Исполнительный лист;

- Вознаграждение платежного агента;

- Дополнительные страховые взносы на накопительную часть пенсии;

- Добровольные взносы в НПФ.

«ЗИК/Справочники и настройки/Зарплатные проекты».

Данные о лицевых счетах сотрудников вносятся в разделе «ЗИК/Зарплатные проекты/Ввод лицевых счетов» или в справочнике «Сотрудники» по ссылке «Выплаты и учет затрат» в реквизите «Номер лицевого счета».

«ЗИК/Справочники и настройки/Настройки зарплаты/Кадровый учет».

Посредством переключателя «Полный» создаются кадровые документы «Прием на работу», «Кадровый перевод» и «Увольнение». В случае установки переключателя «Упрощенный» кадровые документы в программе отсутствуют, кадровые приказы печатаются из карточки сотрудника.

Проведение кадровых документов

Перед расчетом аванса или зарплаты необходимо проверить ввод кадровых приказов. Если установлен «Полный» кадровый учет, то все документы можно найти в разделе «ЗИК/Кадровый учет». Если кадровый учет «упрощенный», то вся кадровая информация содержится в справочнике «Сотрудники».

Начисление и выплата аванса

Если выплаты аванса происходит непосредственно из кассы, его расчет осуществляется через документ «Ведомость в кассу». Выплата аванса через банк рассчитывается в документе «Ведомость в банк». Оба документа можно найти в разделе «ЗИК/Зарплата».

Для их автоматического заполнения* в поле «Выплачивать» следует выбрать значение «Аванс» и нажать на кнопку «Заполнить».

*Отметим, что за автоматическое заполнение этих документов, отвечает реквизит «Аванс» в кадровых документах «Прием на работу», а также «Кадровый перевод» при «Полном» кадровом учете или отметка в карточке сотрудника при «Упрощенном».

Реквизит «Аванс» может быть заполнен одним из двух возможных способов:

- Фиксированная сумма;

- % от тарифа.

Факт выдачи аванса из кассы нужно фиксировать посредством документа «Выдача наличных (РКО)» с видом операции «Выплата заработной платы по ведомостям», который был создан на основании документа «Ведомость в кассу». Факт выплаты аванса банком следует отразить посредством документа «Списание с расчетного счета» с видом операции «Перечисление заработной платы по ведомостям», созданного на основании документа «Ведомость в банк».

Документ «Выдача наличных» сформирует проводки Дт 70 – Кт 50.

Начисление зарплаты, налогов и взносов за месяц

Чтобы начисление зарплаты сотрудникам фирмы было корректно отображено в программе, заполняем документ «Начисление зарплаты», который находится в разделе «ЗИК/Зарплата». Начисление производится по кнопке «Заполнить».

Чтобы провести начисление зарплаты в 1С, воспользуйтесь кнопкой «Провести».

Документ «Начисление зарплаты» позволит сформировать ряд проводок:

Выплата зарплаты

Зарплаты может выплачиваться сотрудникам, как через банк, так и из кассы по месту работы. Для первого случая необходимо сформировать документ «Ведомость в банк», для второго – «Ведомость в кассу».

Факт выплаты зарплаты фиксируется в «Списание с расчетного счета», если выплата зарплаты производилась через банк, или с помощью документа «Выдача наличных», когда зарплата выплачивалась из кассы.

Документ «Списание с расчетного счета» формирует проводки Дт 70 – Кт 51.

Оплата налогов и взносов в бюджет

Нужно создать документ «Платежное поручение» с видом операции «Уплата налога». Вид налога или взноса следует указать в реквизите «Налог».

Документ «Платежное поручение» на оплату налогов и взносов может быть оформлен и посредством помощника «Уплата налогов и сборов». Чтобы это сделать, в журнале Платежных поручений нажать на кнопку «Оплатить/Начисленные налоги и взносы». Зафиксировать факт уплаты налога следует в документе «Списание с расчетного счета» с видом операции «Уплата налога», созданного на основании документа «Платежное поручение».

Мы рассмотрели порядок начисления зарплаты сотрудникам посредством программного решения фирмы 1С «1С:Бухгалтерия 3.0», созданного на базе новейшей технологической платформы «1С:Предприятие». Как упоминалось в начале данной статьи возможности программы в этой части не рассчитаны на удовлетворение нужд крупного предприятия. Когда штат превышает 60 человек, и нужно сделать начисление зарплаты в 1С 8.3, правильнее отразить начисление зарплаты работникам с помощью специализированного типового решения «1С:Зарплата и управление персоналом», содержащее даже в базовой версии более развернутый функционал и подробный алгоритм начисления всевозможных выплат сотрудникам.

Начислять НДФЛ и обязательные страховые взносы с ФОТ, формировать отчетность.

Для выполнения этих функций необходимо правильно настроить 1С для учета зарплаты.

В данной форме на вкладке «Зарплата и кадры» доступны для выбора следующие опции:

- кадровый и зарплатный учет – осуществляется в 1С Бухгалтерия 8.3 или во внешней ();

- как будут учитываться расчеты с персоналом – сводно по всем сотрудникам или детализированно по каждому;

- будет ли нужен в программе учет больничных листов, отпусков, исполнительных документов;

- пересчитывать ли автоматически документ «Начисление зарплаты»;

- какой вариант кадрового учета применять – полный или упрощенный (в последнем случае кадровые документы не формируются как отдельные объекты).

Способы учета зарплаты в 1С

Зарплата и кадры/ Справочники и настройки/ Способы учета зарплаты

Данный справочник предназначен для настройки в 1С способов бухгалтерского учета зарплаты. Каждый способ содержит счет бухучета и статью затрат для отнесения зарплаты. В информационной базе уже создан один способ, который называется «Отражение начислений по умолчанию», с указанием счета 26 и статьи «Оплата труда». Бухгалтер может при необходимости изменить этот способ или же создать новые.

Получите 267 видеоуроков по 1С бесплатно:

Начисления и удержания

Зарплата и кадры/ Справочники и настройки/ Начисления (Удержания)

Начисления – это виды расчета для зарплаты и других выплат. По умолчанию в 1С 8.3 здесь созданы: оплата по окладу, отпуска – основной и по беременности и родам, больничные. Для каждого начисления указано:

- облагается ли оно НДФЛ, код дохода по НДФЛ;

- вид дохода для обложения страховыми взносами;

- вид расхода при расчете налога на прибыль;

- способ учета (см. предыдущий пункт). Если он не выбран, программа будет использовать «Отражение начислений по умолчанию».

Бухгалтер может, если это необходимо, создавать новые начисления для оплаты труда и выбирать в них требуемые параметры. Начисление можно назначить конкретному работнику (при приеме в штат или переводе).

Удержания – виды расчета, которые служат для отражения удержанных у сотрудников сумм. В программе имеется предопределенное «Удержание по исполнительному документу». Возможно создание новых удержаний – например, профсоюзных взносов или взносов по добровольному пенсионному страхованию.

Настройки учета зарплаты

Зарплата и кадры/ Справочники и настройки/ Настройки учета зарплаты

Данные настройки производятся по каждой организации отдельно. В форме настроек есть несколько вкладок.

Бухучет зарплаты . На вкладке «Зарплата» указывают способ учета зарплаты, который будет основным для данной организации. Программа будет его использовать, если для начисления не выбрано другое. Также здесь можно выбрать способ отражения для списания депонированных сумм.

Налоги и взносы с ФОТ . На данной вкладке содержатся параметры для автоматического расчета и начисления НДФЛ и страховых взносов с ФОТ:

- вид тарифа для страховых взносов;

- наличие профессий, по которым начисляются дополнительные взносы, занятость сотрудников в тяжелых или вредных условиях;

- ставка взносов в ФСС по страхованию от производственных несчастных случаев и ПЗ;

- особенности исчисления НДФЛ.

Резервы отпусков . Здесь можно включить возможность формирования резерва отпусков, указав при этом предельную сумму отчислений за год, процент ежемесячных отчислений, способ учета.